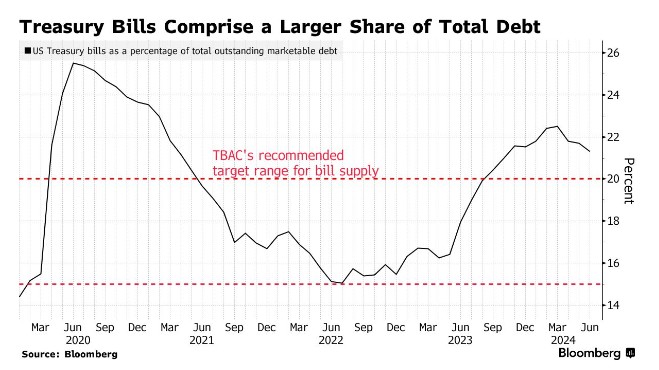

过去一年美国国库券发行的激增引发了华尔街的一场辩论股票配债后什么时候可以卖股票,即未来是否有足够的需求来避免扰乱融资市场。

1. 可靠性和信誉度:选择一个有良好声誉和可靠性的平台非常重要,确保您的资金安全。

自2023年初以来,美国财政部已发行2.23万亿美元的国库券,最近增加了供应,以填补政府赤字。到目前为止,市场似乎已经轻松消化了国库券的发行,这从国库券与其他无风险利率的定价中可以看出,比如隔夜指数掉期的定价一直保持相对稳定。

但有人担心,美联储最终的降息和资产负债表缩减——即量化紧缩,或QT——将给融资市场带来压力。一些人担心,这种压力甚至可能类似于四年前迫使央行出手干预的市场动荡。

Torsten Slok认为,一旦美联储开始降息(可能在9月),家庭和货币市场基金的需求可能会减少,从而给短期利率带来上行压力。

这位阿波罗全球管理首席经济学家上周在一份报告中写道:“在美联储进行QT的同时,增加未偿还的国库券数量会增加融资市场发生意外的风险,这就是我们在2019年9月回购市场上看到的情况。”

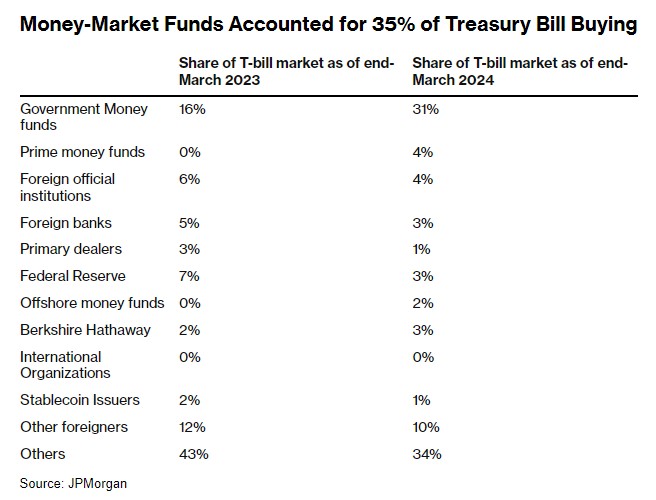

华尔街的其他人不同意这种说法。随着美联储将利率上调至几十年来的最高水平,投资者纷纷涌入货币市场以获得更高的回报,最新数据显示其资产总额为6.14万亿美元,仅略低于上周创下的历史新高。他们表示,这些资金将保持充裕。

Allspring Global Investments的高级投资组合经理Mike Bird表示:“认为在美联储的宽松周期中短期票据需求会减少的想法有点过头了。只要专注于货币基金,我们就会继续有兴趣。这种需求不会消失。”

随着美联储越来越接近降息,货币基金开始拉长资产久期——买入更长期限的国库券——以便在降息开始后锁定更高的收益率。这意味着,一直在直接购买美国国库券的企业将转而将现金转向基金,以利用收益率滞后的机会,这将导致对货币基金的兴趣进一步增强。

摩根大通美国短期利率主管Teresa Ho表示:“在过去的三个降息周期中,除非美联储在宽松周期中走得更远,否则资金不会从货币市场基金中流出,因此资金会继续涌入。至少目前4%至5%的收益率仍然相当高。”

自美联储于2022年3月首次加息以来,约1.33万亿美元流入美国货币基金,其中一半以上来自家庭投资者。Federated Hermes全球流动性市场首席投资官Deborah Cunningham此前曾表示,资产规模可能达到7万亿美元,尤其是因为来自企业等机构投资者的大部分现金尚未转移。

此外,面对美国证券交易委员会(SEC)的新要求,货币市场基金——已经是国库券的最大买家——可能会成为更大的买家。SEC的措施(计划于10月生效)将在金融压力时期对一些基金征收强制性流动性费用,从而提高抽回资金的成本。这将以牺牲风险较高的资产为代价,提振对国库券等工具的需求。

在供应方面,由于债务上限将于明年1月1日恢复,市场可能会面临发债减少的局面。一旦发生这种情况,美国财政部将采取措施,在用尽其借款权限之前保持在上限以下,这包括大幅削减国库券发行。

这可能会在收益率曲线前端造成不平衡,类似于2021年至2023年期间,现金超过可用的可投资资产数量。

与此同时,美国财政部将保持国库券发行,为更大的赤字提供资金。

“美国财政部不会胡乱发行证券,”Allspring的Bird表示,“这是他们在需要的时候可以获得最多资金的地方。他们会确保对产品的需求。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069股票配债后什么时候可以卖股票